Dans cette partie nous allons comparer 4 pays (États-Unis, France, Grèce et Turquie) sur le plan économie et l’honnêteté ou non des agences de notations.

Qu’est-ce qu’un agence de notation ?

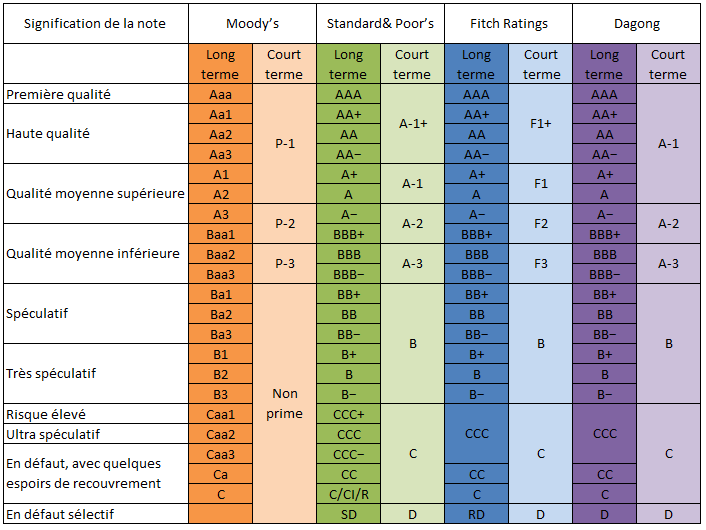

Une agence de notation désigne généralement une agence de notation financière chargée de la notation financière des collectivités (États…) ou des entreprises selon certains critères définis par une réglementation ou par les acteurs du marché.

Historiquement, les premières agences de notation sont les agences de notation financière telle que Fitch Ratings, Moody’s et Standard & Poor’s. Ces agences opèrent, contre rémunération, à la demande des entreprises (et éventuellement des collectivités publiques) désirant être noté. Leur indépendance a toutefois été discutée depuis l’affaire Enron et la crise financière de 2007 à 2011.

- Enron : en 2001, Standard & Poor’s et Moody’s notent la société Enron en catégorie « investissement », la meilleure. Quatre jours plus tard, la société déclare une faillite.

- Lors de la crise des subprimes les agences Moody’s, Standard and Poor’s, Fitch ont pendant plusieurs années données la meilleure notation financière (AAA) aux placements du type CDO avant de se rendre compte qu’il fallait brutalement l’abaisser.

- En 2008, la banque d’investissement multinationale Lehman Brothers est notée « A » la veille de son effondrement

- Dans le cas de la crise de la dette publique grecque, les dégradations successives des agences de notation, entre mai 2010 et octobre 2011, concomitantes avec une augmentation des taux paraissent difficilement explicables.

Autre exemple, le 5 août 2011, l’agence de notation Standard & Poor’s (S&P abaissait la note attribuée à la dette publique à long terme des États-Unis d’Aaa », la note maximale, au niveau immédiatement inférieur (« AA+ »), ce qui n’était pas arrivé à ce pays depuis 1917. Même la plus grave crise économique du XXe siècle, qui, provoquée par le krach boursier de Wall Street aux États-Unis le 24 octobre 1929 qui se propagea au monde entier n’apparaît pas.

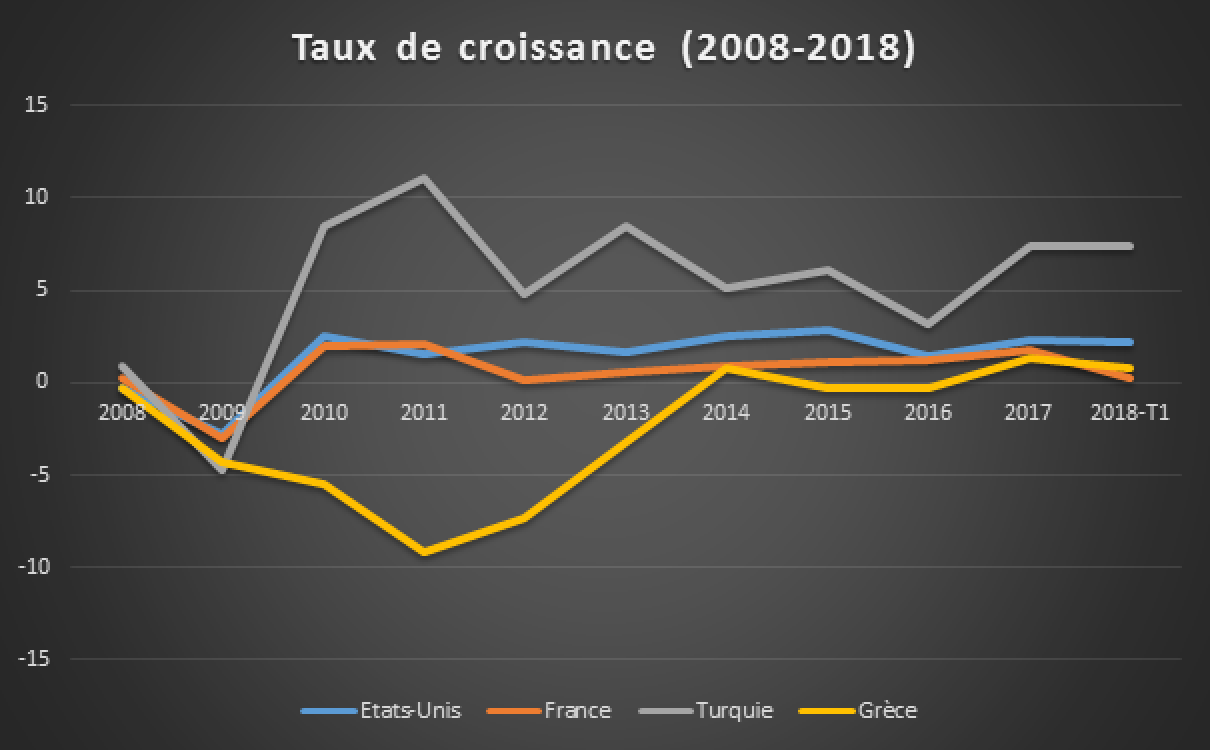

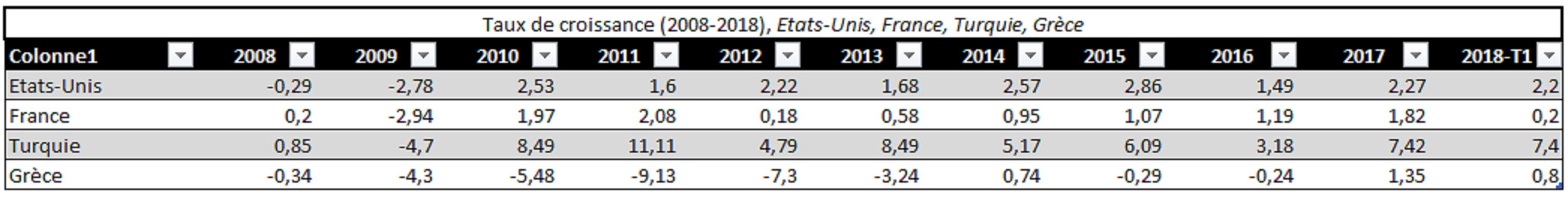

Croissance ; Etats-Unis, France, Grèce et Turquie

Comme nous pouvons le voir dans le tableau et le graphique ci-dessus, la crise des « subprimes » qui toucha le secteur des prêts hypothécaires à risque aux États-Unis à partir de juillet 2007 déclencha la crise bancaire et financière de l’automne 2008, ces deux phénomènes inaugurent la crise financière mondiale de 2007-2008. Le taux de croissance touche des 4 pays plongés dans le négatif. La Turquie est le pays qui se relève le plus vite en passant d’un taux de croissance à -4,7% en 2009 à 8,49% en 2010 et 11,11% en 2011.

Entre 2011 et 2012 l’Europe et la Turquie sont frappé par la grise grecque seul les États-Unis passeront d’une croissance de 1,6% en 2011 à 2,22% en 2012.

La croissance de la Grèce commence à reprendre des couleurs, elle passe d’une croissance négative -9,13% en 2011 à une croissance légèrement positive à 0,74% en 2014 puis replonge dans le négatif jusqu’en 2017.

La croissance de la Turquie joue le yoyo jusqu’en 2016 (année du putsch avorté) ou elle baisse à 3,18% alors qu’elle était à 6,09% en 2015. Après 2016 la croissance remontée jusqu’à 7,4% au premier trimestre 2018 durant que les autres piétinent notamment la France qui dévisse d’un taux décroissance de 1,82% en 2017 à 0,2 au T1 2018.

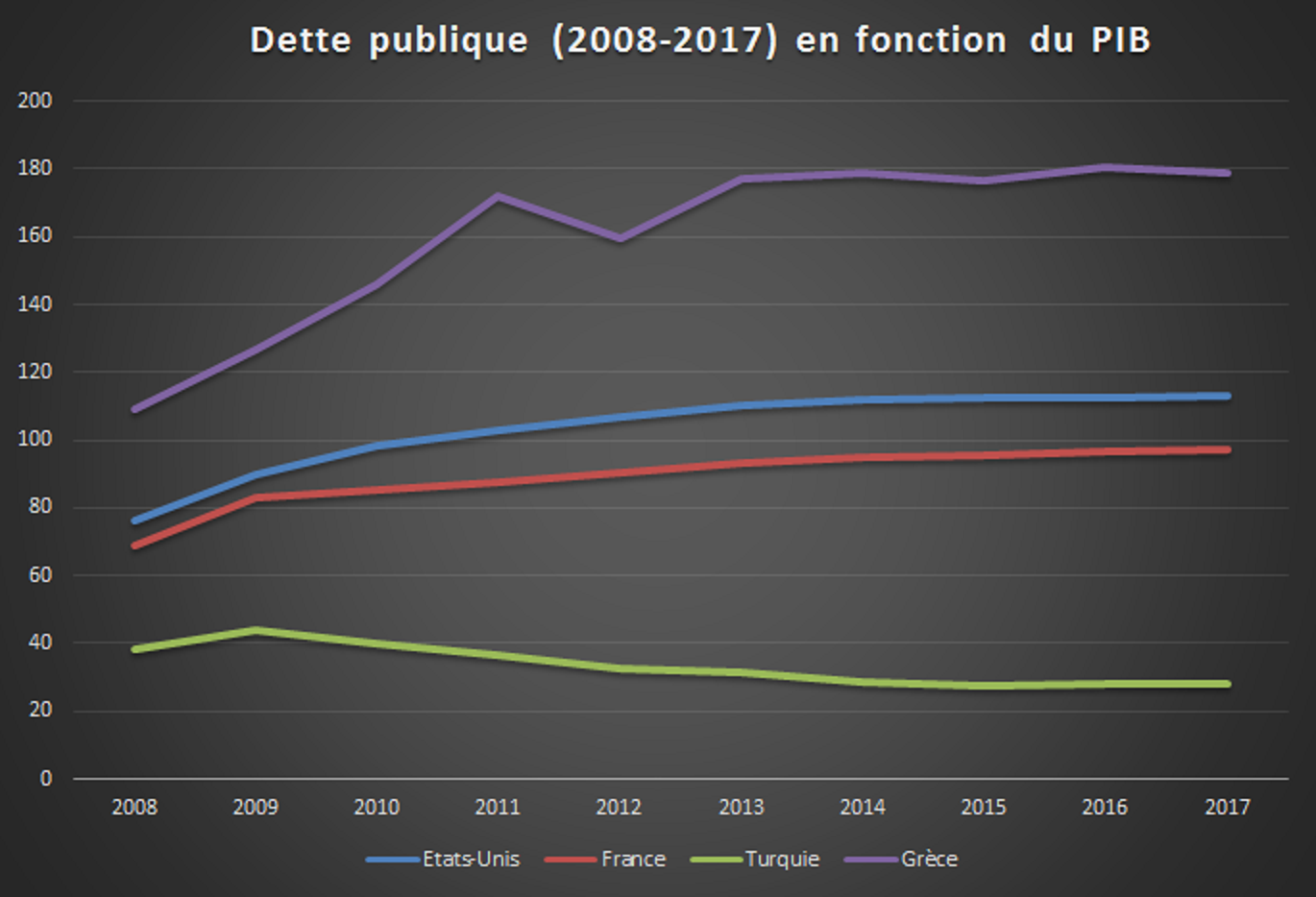

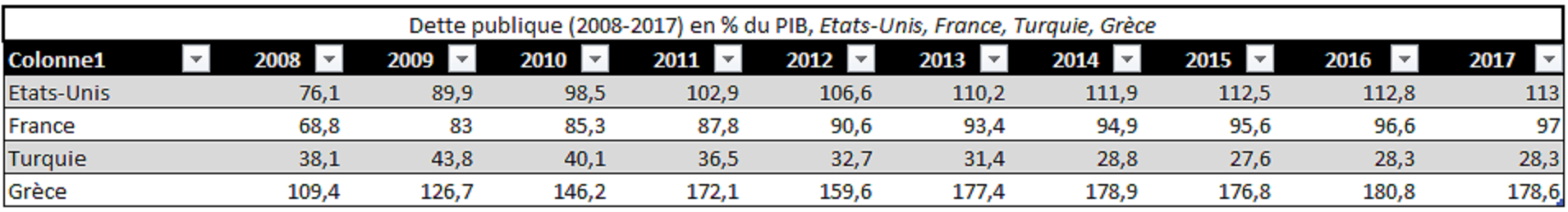

Dette publique ; Etats-Unis, France, Grèce et Turquie

La dette publique des 3 pays (États-Unis, France et Grèce) a augmenté entre 2008 et 2017 saufs en Turquie où elle a baissé.

- La dette publique des États-Unis est passée de 76,1% du PIB en 2008 à 113% du PIB en 2017

- La dette publique de la France est passée de 68,8% en 2008 du PIB à 97% du PIB en 2017

- Grâce à l’intervention des experts en économie de l’Europe et du FMI, la dette publique de la Grèce est passée de 109,4% 2008 du PIB à 178,6% du PIB en 2017 et même à 184,75% du PIB en 2018.

- La dette publique de la Turquie est passée de 43,8% du PIB en 2009 à 28,8% du PIB en 2017

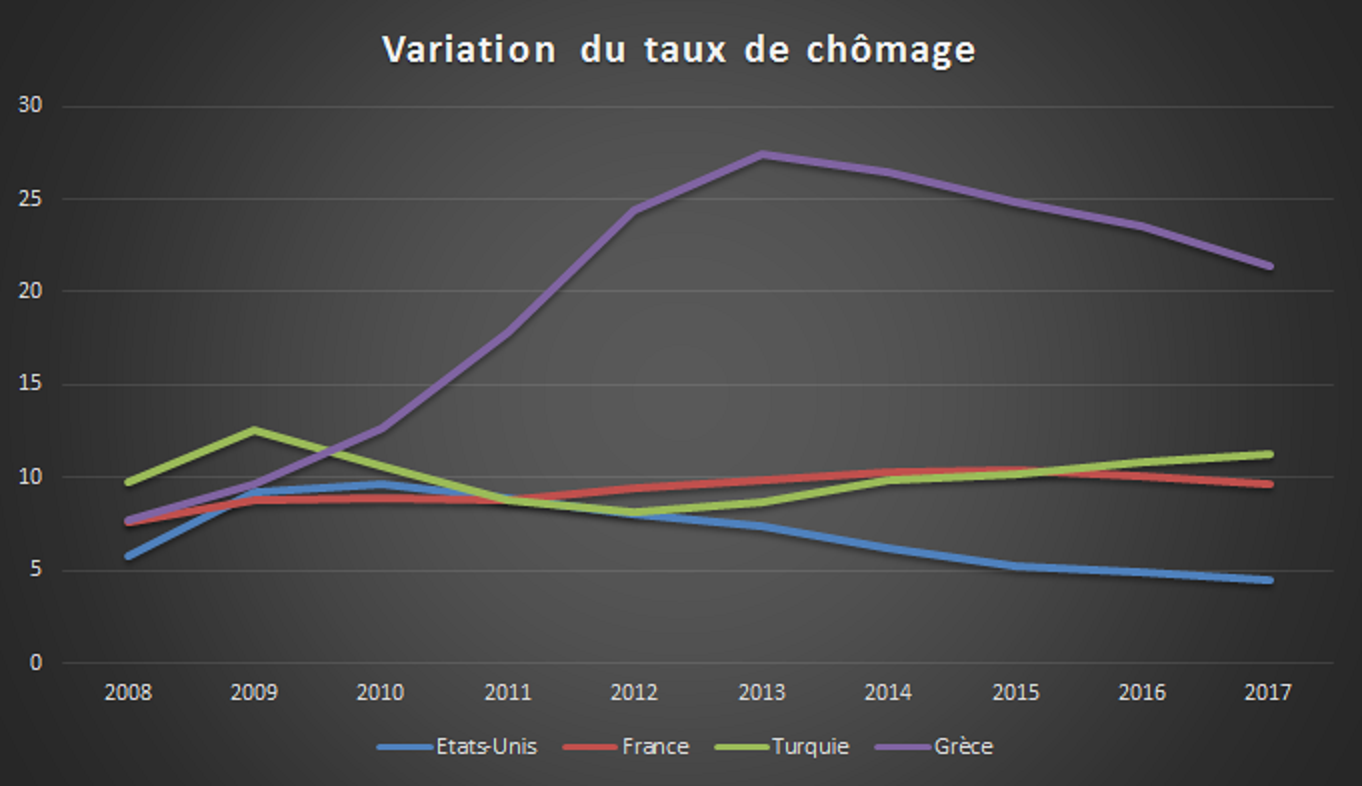

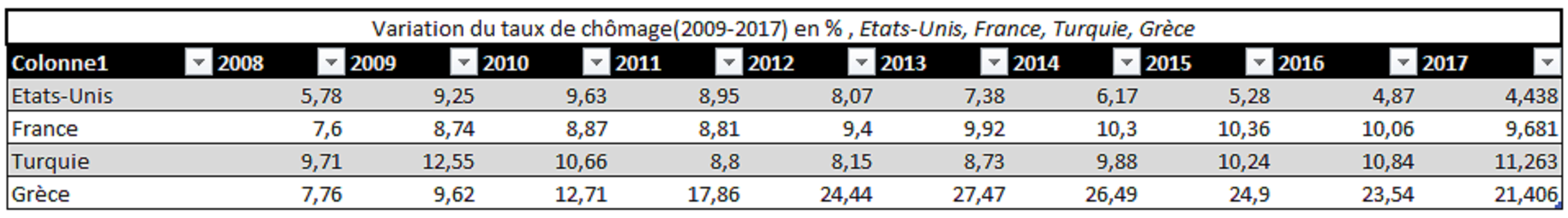

Chômage ; Etats-Unis, France, Grèce et Turquie

Aux États-Unis, après une forte hausse du chômage entre 2008 (5,78%) et 2009 (9,25%) puis celle-ci a fait une baisse régulièrement pour arriver à 4,43% en 2017.

Le chômage en France à progresser de 7,6% en 2008 à 10,06% en 2016 avec une légère baisse à 9,68% en 2017.

La Turquie comme les autres subie une hausse du chômage passant de 9,71% de chômage en 2008 à 12,55% en 2009. Par la suite celui-ci baisse régulièrement jusqu’en 2012 à 8,15%. Et depuis cette date elle augmente pour atteindre 11,26% en 2017.

En Grèce, le chômage au premier trimestre 2008 était de 8,4% aujourd’hui en 2018 elle est de 20,8% avec un pic à 28% en juillet 2013.

- Les suicides ont grimpé de 35,7% sur les mois qui ont suivi les mesures d’austérité renforcées prises en juin 2011. Un pic a été atteint en mai et juillet 2012, selon une équipe de chercheurs grecs et américains.

- La population en Grèce en 2008 qui était de 11 077 841 habitants est passée 10 817 647 habitants en 2018.

- Le taux de natalité en 2008 qui était de 10,70 pour 1 000 habitants n’était plus que de 8,50 pour 1 000 habitants à la dernière statistique de 2015.

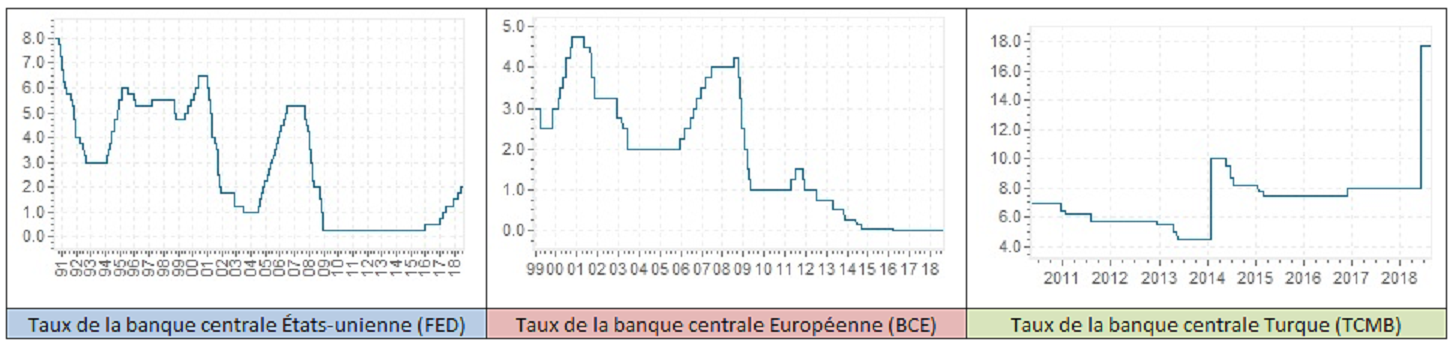

Les taux des banques centrales

Comme expliqué dans notre précèdent article(Etats-Unis, France, Grèce et Turquie, comprendre l’économie 1), la banque centrale états-unienne, la Fed ont relevé ses taux progressivement depuis 2015 et les responsables politiques craignent que l’économie soit si forte que l’inflation pourrait augmenter de manière persistante au-dessus de l’objectif de 2% fixé par la banque centrale.

La Fed envisage clairement une autre hausse des taux bien que ses taux aient été déjà relevés deux fois cette année. Deux hausses successives une en septembre et une en décembre 2018 sont prévues.

En Europe de juin 2007 à juillet 2008, la BCE laisse ses taux stables, refusant de les monter du fait des risques de ralentissement économique provoqué par la crise des « subprimes », mais refusant également de les baisser du fait du rebond de l’inflation, qui atteint 4% sur un an mis-2008. En juillet 2008, pour contrer les poussées inflationnistes, elle décide même d’augmenter son taux de 4% à 4,25%.

Une politique qui ne va tenir que trois mois puisque, en octobre 2008, elle opère, en concertation avec les autres banques centrales, une baisse-surprise de 4,25% à 3,75% pour tenir compte, en pleine crise financière, des risques accrus sur la croissance. Début novembre, elle décide d’opérer une nouvelle baisse de même ampleur, ce qui amène le taux à 3,25%. Puis, le 4 décembre, le conseil des gouverneurs décide de la plus forte réduction de taux de son histoire, de 0,75 point, le ramenant à 2,50%. Une nouvelle fois, le 15 janvier 2009, la BCE abaisse son taux, le portant à 2%, son plancher historique, puis, après une baisse, effectue une nouvelle baisse d’un demi-point le 5 mars, amenant le taux à 1,5%. Le 2 avril, le principal taux est encore abaissé à 1,25%, quand le marché attendait une baisse d’un demi-point. Et le 7 mai, l’institution monétaire baisse à nouveau son taux, à 1%, qu’elle laisse inchangé pendant près de deux ans.

Le 7 avril 2011, la BCE relève son principal taux directeur de 25 points de base à 1,25%, sa première hausse depuis près de trois ans. La tendance haussière se poursuit, le 7 juillet, la BCE relevant son principal taux directeur de 25 points de base à 1,50%, qu’elle a laissé depuis inchangé.

Le 3 novembre 2011, l’aggravation de la crise en zone euro depuis l’annonce grecque d’un référendum pousse la BCE à abaisser son principal taux directeur de 25 points de base, à 1,25%, et ce dès sa première réunion dirigée par son nouveau président Mario Draghi.

Le 8 décembre 2011, face à la crispation de la crise en zone euro, la Banque centrale européenne baisse son principal taux directeur à 1%, sans surprise pour économistes. Elle le laisse inchangé le 12 janvier 2012.

À partir de 2012, le taux directeur de la BCE ne cesse de baisser car la croissance n’est pas là en France elle est même à 0,18% de croissance. Ce taux est même amené à 0% pour stimuler la croissance qui est absente.

En Turquie le taux de la TCMB est amené à 10% en 2014, puis reste stable aux alentours des 8% entre 2015 et 2018. La Turquie monte ce taux à près de 18% en 2018 pour tenter de freiner l’inflation, mais les « experts » demandent à la Turquie de relever encore ce taux. La Turquie refuse car elle ne veut pas affaiblir ses entreprises et sa croissance qui est de 7,4% au premier trimestre 2018.

Les agences de notations et leur humour

Dernier humour des « experts » de l’économie et surtout des agences de notations est que pour la seconde fois depuis quatre mois, l’agence de notation S&P, la plus suivie par les investisseurs, abaisse la note de la Turquie, de BB- à B+ (très spéculatif), avec une perspective stable, et elle considère qu’il y a désormais un risque de récession pour 2019, étant donné les conséquences pour le budget de l’État de la chute de la livre turque.

Et dans le même temps la note de la Grèce a été progressivement relevée ces dernières années (même si la dette représente toujours 180% du PIB. Le 25 juin dernier, après la décision de la fin du plan d’aide à la Grèce, qui se termine officiellement ce lundi, S&P avait relevé la note d’Athènes à B+.

Vous aurez compris que les « experts » de l’économie et agences de notation peuvent faire vaciller des états justes avec leur opinion qui ne valent pas grand-chose.

Lire aussi ; Etats-Unis, France, Grèce et Turquie, comprendre l’économie 1

Fatih Tufekci